داستان رکود بزرگ

رکود بزرگ یا ایستایی بزرگ به رکود گسترده اقتصادی جهان، یک دهه پیش از جنگ جهانی دوم گفته می شود. شروع بحران بزرگ در دنیا در اغلب کشورهای جهان از سال 1929 بوده و پایان آن تا اوایل 1940 بوده است. بحران بزرگ را می توان عمیق ترین، طولانی ترین و گسترده ترین بحران اقتصادی قرن بیستم دانست. این دوران در ایالات متحده آمریکا با کاهش ارزش سهام در تاریخ 4 سپتامبر 1929 شروع گردید، در تاریخ 29 اکتبر 1929 که سه شنبه سیاه نام گرفت، بورس آمریکا سقوط کرد و خبر آن در جهان پیچید. از آن پس طولی نکشید که جریان رکود اقتصادی در تمام کشورهای جهان به سرعت گسترش یافت.

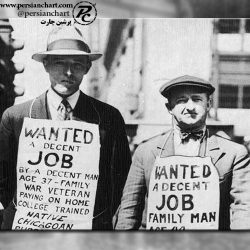

در سال 1993 در آمریکا، نرخ بیکاری به حدود 25 درصد افزایش یافت. صدها هزار نفر از بیکاران با استفاده از قطار به شهرها و ایالات های دیگر برای یافتن کار سفر می کردند. در کالیفرنیا که بسیاری از بیکاران برای پیدا کردن شغل به این ایالت سفر می کردند، برای مدتی ورود شهروندان دیگر مناطق آمریکا توسط مسوولان ایالتی با محدودیت رو برو شده بود.

دلایل رکود بزرگ

یکی از دلایل بحران بزرگ اقتصادی در آمریکا عملکرد فدرال ریزرو یا بانک مرکزی آمریکا عنوان شده است. اقتصاددانان امروزه می گویند فدرال ریزرو سیاست انقباضی در سال 1929، درست زمانی که اقتصاد آمریکا وارد رکود می شد اتخاذ کرد. فدرال ریزرو آن زمان قصد مبارزه با نرخ تورم را داشت. اما به عقیده گروهی از اقتصاددانان نظیر میلتون فریدمن سیاست انقباضی فدرال ریزرو برای کاهش نقدینگی، باعث عمیق تر شدن بحران بزرگ اقتصادی در آمریکا شد.

از دیگر نظریات دلیل وقوع رکود بزرگ در ایالت متحده کاهش در مخارج بود که منجر به کاهش در تولید کارخانه ها شد و در همین حال بازرگانان متوجه افزایش موجودی های انبار خود نبودند. در هنگام رکود دلایل انقباض مخارج کل در ایالات متحده متفاوت بودند، اما به هر صورت رکود به کاهش در تقاضای کل وابسته بود. رکود آمریکا از طریق نظام پایه طلا به سایر کشورهای جهان منتقل شد. هرچند، عوامل متعدد دیگری نیز در کشورهای مختلف رکود را تحت تاثیر قرار دادند.

افت شدید قیمت های بازار سهام

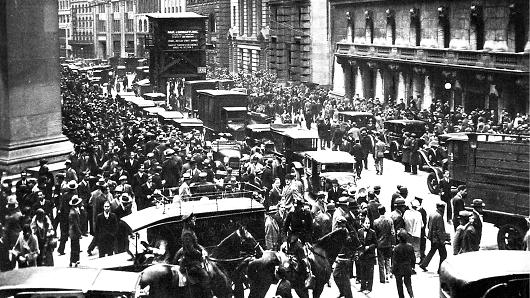

همگان معتقدند که کاهش اولیه تولید در ایالات متحده که از تابستان سال 1929 آغاز شد ناشی از سیاستهای پولی انقباضی آمریکا بود که با هدف محدود نمودن سفتهبازی بازار سهام اعمال شده بود. فدرال رزرو در 1928 و 1929 نرخهای بهره را افزایش داد به امید آنکه سرعت رشد قیمتهای سهام را آرام سازد. این نرخهای بهره بالاتر حساسیت بهرهای مخارج در بخشهایی مثل ساختمان و اتومبیل را کاهش داد و این خود سبب کاهش تولید شد. قیمتهای سهام به حدی رسید که پیش بینیهای منطقی از آینده ممکن نبود در نتیجه زمانی که در اکتبر 1929 حوادث متعدد جانبی منجر به کاهش قیمتها شدند سرمایهگذاران اعتماد خود را از دست دادند و در نتیجه حباب بازار بورس ترکید. پنجشنبه سیاه 24 اکتبر 1929 از فروش دستپاچه صاحبان سهام شروع شد. بسیاری از سهامها در قیمت نهایی، با استفاده از وامهایی که توسط بخشی از ارزش سهام تأمین میشد خریداری شدند. افتهای مداوم قیمت سهام، برخی از سرمایهگذاران را مجبور به نگهداری ذخایر خود به صورت نقد کرد و بنابراین کاهش قیمتها وخیمتر شد. میان بالاترین قیمت در سپتامبر و پایینترین قیمت در نوامبر سال 1929 سهام ایالات متحده 33درصد تفاوت بود. افت بازار سهام شدیداً تقاضای کل را در آمریکا کاهش داد. بعد از افت این بازار، خرید مصرفکنندگان از کالاهای بادوام و سرمایهگذاریهای تجاری بهشدت کاهش یافت. اگرچه ثروت ازدسترفته در نتیجه کاهش قیمت سهام نسبتاً کم بود، اما افت این بازار با ایجاد احساس فقیرترشدن در میان افراد، مخارج را نیز کاهش داد. در نتیجه کاهش شدید مخارج مصرفکننده و شرکتها، محصول واقعی در ایالاتمتحده در اواخر سال 1929 به سرعت کاهش یافت و این روند در سراسر سال 1930 ادامه یافت؛ بنابراین، درحالیکه افت شدید بازار سهام و رکود بزرگ دو حادثه کاملاً جداگانه هستند، کاهش قیمت سهام اولین دلیل کاهش تولید و استخدام نیروی کار در ایالت متحده آمریکا بود.

بحران بانکی و انقباض پولی

ضربه بعدی به تقاضای کل در رکود 1930 زمانی وارد شد که ایالات متحده با بحرانهای بانکی دستوپنجه نرم میکرد. بحران بانکی زمانی تشدید شد، که سپردهگذاران اعتماد خود را به توانایی پرداخت بدهی توسط بانکها از دست دادند و بهطور همزمان تقاضای پرداخت سپردههایشان را نیز داشتند، بانکها که تنها نسبتی از سپردهها را به عنوان ذخیرههای نقدی نزد خود نگهداری میکنند، باید وامهای خود را به منظور نیاز ملی همهجانبه به پول نقد تبدیل میکردند. این فرایند سریع نقدکردن پول حتی میتوانداز قبل باعث شکست بانکهایی شود که توانایی پرداخت بدهی خود را ندارند. ایالات متحده در رکود 1930 بحرانهای بانکی گستردهای را تجربه کرد. بهار سال 1931، سقوط سال 1931 و رکود سال 1932. موج آخر این بحران تا زمستان 1933 ادامه داشت و با تعطیلی بانک ملی که تعطیلی آن در 6 مارس 1933 بوسیله روزولت اعلام شد، پایان یافت. تعطیلی این بانک موجبات تعطیلی همه بانکها را فراهم آورد. اجازه بازگشایی مجدد بانکها تنها بعد از تأیید قابلیت پرداخت بدهی آنها توسط بازرسان دولتی صادر شد. بحران خسارت شدیدی بر نظام بانکداری آمریکا وارد ساخت، در سال 1933 یک پنجم بانکهای موجود در ابتدای دهه 1930 تعطیل شده بودند. در عین حال فدرال رزرو تلاش کمی برای جلوگیری از بحرانهای بانکی انجام داد. مطمئناً بحران با کاهش اعتماد و ایجاد بدبینی وخیمتر شد و ناکامی و ورشکستگی بانکها از طریق کاهش پول نقد موجود برای سرمایهگذاری مالی، دریافت و پرداخت وامها را نیز مختل کرد. با کاهش در عرضه پول، مصرفکنندگان و افراد تجار انتظار رکود در قیمتها را داشتند همچنین انتظار کاهش دستمزدها و قیمتها را در آینده داشتند. به عنوان یک نتیجه حتی اگر نرخهای بهره خیلی پایین بودند افراد نمیخواستند قرض بگیرند زیرا میترسیدند دستمزدها و سودهای آینده برای پوششهای وام ناکافی باشد این دودلی منجر به کاهش در مخارج مصرفکننده و سرمایهگذاری تجاری شد.

نظام پایه طلا

گروهی از اقتصاددانان معتقدند که فدرال رزرو جهت محافظت از نظام پایه طلا اجازه داد یا باعث شد که عرضه پول آمریکا بهشدت کاهش یابد. در وضعیت نظام پایه طلا، هر کشوری ارزشی از پول خود را با طلا هماهنگ میکند و سیاستهای پولی لازم را برای دفاع از قیمت ثابت به کار میبرد. امکان دارد که فدرال رزرو در پاسخ به بحران بانکی که در نتیجه آن کشورهای خارجی نیز اعتماد خود را نسبت به تعهد ایالات متحده به نظام پایه طلا از دست دادند و این میتواند منجر به خروج عظیم طلا از آمریکا شده باشد، مجبور به کاهش ارزش پول ایالات متحده بوده است. علاوه براین، در رکود سال 1931 فدرال رزرو در تنگنا قرار داشته و ممکن است که یک حمله سفتهبازی نیز به دلار شده و در نتیجه، این حوادث ایالات متحده را به همراه بریتانیای کبیر مجبور به کنار گذاشتن نظام پایه طلا کرده باشد.

پیامدهای اقتصادی

آشکارترین پیامد اقتصادی رکود بزرگ رنج انسانی آن بود. در یک دوره زمانی کوتاه مدت استانداردهای زندگی به شدت کاهش یافت. همینطور یک چهارم نیروی کار کشورهای صنعتی، در اوایل دهه 1930 قادر به پیدا کردن شغل و کار نبودند. در حالیکه بهبود شرایط در اواسط دهه 1930 آغاز شد، بهبود کامل تا پایان این دهه نیز صورت نگرفت. رکود و واکنشهای سیاستی نسبت به آن عملکرد اقتصاد جهانی را به طرق مهمی تغییر دادند. رکود بزرگ پایان نظام پایه بینالمللی طلا بود. اگرچه بعد از جنگ جهانی دوم یک نظام نرخ ارز ثابت براساس پولهای رایج تحت نظام برتن وودز دوباره در سراسر جهان برقرار شد، اما دیگر هرگز اقتصادهای جهانی آن سیستم را با اعتقاد راسخ به آن نپذیرفتند و با اشتیاق کامل آن را در آغوش نگرفتند. بعد از سال 1937 نظام نرخ ارز ثابت با پذیرش نرخ ارز شناور کنار گذاشته شد.