نگاهی به مشکلات نظام پولی جهان

پول از جمله ی عناصر زندگی بشر است که قدمت آن به چندین هزار سال می رسد. پس از آنکه داد و ستد به یکی از ارکان زندگی بشری تبدیل شد ، بشر همواره به دنبال راهی بود تا معاملات خود را سر و شکل منظم تری بدهد، چرا که مبادله ی کالا به کالا بعضا پاسخگوی ظرفیت رو به افزایش مبادلات نبوده و از این رو رفته رفته مفهوم پول در جوامع بشری جا افتاد. بشر ابتدا مواد و عناصر مختلفی را برای استفاده به عنوان یک میانجی برای مبادلات مورد استفاده قرار داد. استفاده از گندم یا سایر مواد در برخی دوره های زمانی ثبت شده، اما رفته رفته بشر به این نتیجه رسید که باید از عنصری به عنوان پول یا میانجی برای انجام معادلات استفاده کند که پنج ویژگی اصلی داشته باشد. این پنج ویژگی که برای اطلاق عنوان پول باید برقرار شوند، شامل قابل حمل بودن، ماندگاری، تقسیم پذیری، برابری مشخصات تمام اجزا و حفظ ارزش در طول سالیان مختلف است. بشر در طی قرون متمادی به این نتیجه رسید که طلا و نقره تمام ویژگی های تبدیل شدن به پول را دارند و از این رو اولین سکه های ضرب شده در چند هزار سال گذشته، با استفاده از طلا و نقره بود. ورود سکه های ضرب شده از طلا و نقره به برخی کشورها باعث شد تا رونق اقتصادی ایجاد شده و وضع معیشتی مردم بسیار بهبود یابد. از جمله ی این کشورها می توان به روم باستان اشاره کرد که رونق اقتصادی منجر به ایجاد تحولات سیاسی و فرهنگی شده و باعث شد تا این امپراطوری به پیشرفت های خارق العاده ای دست یابد.

آنچه که امروز به عنوان پول مورد استفاده قرار می دهیم، به واقع پول نیست، چرا که تمام پنج ویژگی اطلاق پول به یک میانجی معاملاتی را ندارد

اما آنچه که امروزه برای خرید کالا، خدمات و پرداخت هزینه ها مورد استفاده قرار می دهیم پول نیست، چرا که تمام پنج ویژگی اشاره شده در بالا، در مورد اسناد کاغذی که امروزه در تمام جهان مورد استفاده قرار می گیرد، صادق نیست. شاید از خود بپرسید که دلیل این موضوع چیست؟ پاسخ این سوال بسیار ساده است؛ تمام وجه های رایج مورد استفاده در کشورهای جهان، بدون پشتوانه هستند. شاید این پاسخ در ابتدا دور از ذهن و غیر منطقی به نظر برسد، در واقع بسیاری از شنیده ها و باورهایی موجود در ذهن اغلب مردم جامعه حکایت از این دارد که پول با پشتوانه ی طلا چاپ می شود، در حالی که پس از سال 1971 تمام واحدهای پولی وابسته به دلار که یک ارز جهانی است، بدون پشتوانه چاپ می شوند. این موضوع در مورد ریال ایران نیز صادق است. اما چاپ اسکناس و ضرب سکه ی بدون پشتوانه به چه معنی است و چرا باید میان پول و وجه رایجی (Money VS Currency) که این روزها مورد استفاده قرار می گیرد، تفاوت قائل شد؟ پاسخ در عدم برقراری تمام پنچ شرطی است که در سطرهای بالا در مورد آن توضیح دادیم. اسکناس و سکه هایی که بدون پشتوانه چاپ یا ضرب می شوند، قابلیت حفظ ارزش خود را ندارند؛ شاید این دلیل برای شما بسیار ملموس باشد، چرا که ارزش وجه رایج در کشورمان نیز در سال های اخیر بسیار کاهش یافته و با نگاهی طولانی مدت می توان دید که این کاهش ارزش در سال های متمادی اتفاق افتاده و شدت آن در چند سال اخیر بسیار بیشتر بوده است. کاهش ارزش وجه رایج تنها در مورد کشورمان نبوده و این موضوع گریبان اقتصاد جهانی و به بیان بهتر تمام اقتصادهای دلار محور را گرفته است، بطوریکه ارزش دلار آمریکا بصورت میانگین در هر سال 2 درصد کاهش پیدا می کند. پس نتیجه می گیریم که اغلب واحد های پولی و وجه های رایجی که در کشورها مورد استفاده قرار می گیرند، پول نیستند، چرا که پنجمین و مهمترین فاکتور تبدیل شدن به پول که همان حفظ ارزش است، در هیچ یک از واحدهای پولی، مخصوصا دلار وجود ندارد. اما دلیل این موضوع چیست؟ در ادامه به تشریح این موضوع و چرایی چاپ پول بدون پشتوانه پس از سال 1971 خواهیم پرداخت.

ظهور تا سقوط یک نظام پولی

به نظر شما در طول دوران حیات بشر چه تعداد واحد پولی متولد شده و از بین رفته است؟ آیا بشر از ابتدای ورود پول و یک میانجی برای تسهیل معاملات از یک نظام پولی واحد تبعیت کرده؟ در طول هزاران سال از حیات بشر روی کره زمین، بیش از چند صد واحد پولی متولد شده و بنا به دلایل متفاوتی از بین رفته اند. جنگ و پایان دوران سلطنت یک خاندان را می توان دلیلی بر پایان یک واحد پولی خواند، اما از منظر اقتصادی دلایل دیگری نیز در این ماجرا دخیل است. مایک ملونی، یکی از اقتصاددانانی است که ظهور تا سقوط سیستم پولی را به هفت مرحله تقسیم کرده است. این هفت مرحله به ترتیب شامل موارد زیر است:

- استفاده از طلا یا نقره و ضرب سکه با استفاده از این عناصر با ارزش

- توسعه اقتصادی و پیشرفت جامعه از منظر اقتصادی، فرهنگی و سیاسی

- پیدایش انتظارات سیاسی و ایجاد ارتش

- استفاده از ارتش یرای کشورگشایی که ناشی از وفور منابع و قدرت اقتصادی است

- تحمیل هزینه های جنگ و کاهش سهم طلا و نقره در چاپ پول (آغاز چاپ پول بدون پشتوانه)

- ایجاد تورم و افزایش قیمت کالاها در اثر چاپ پول بدون پشتوانه

- افزایش قیمت طلا و نقره و سقوط واحد پول

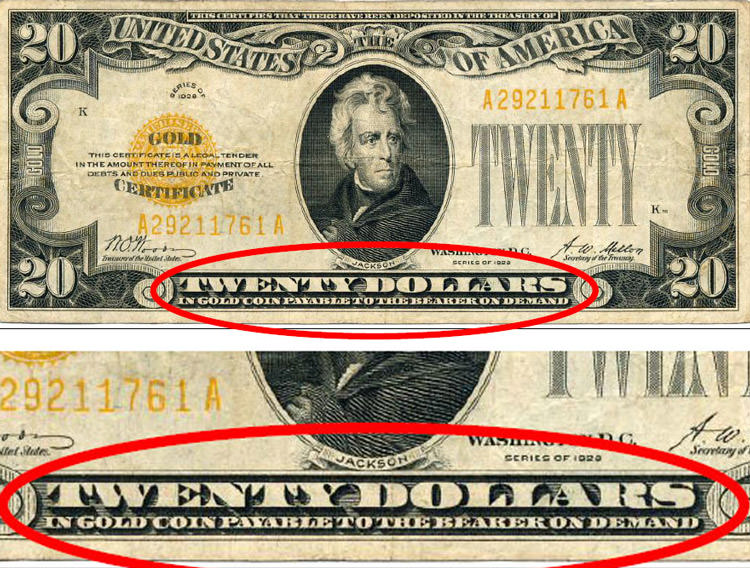

در طول تاریخ بسیاری از کشورها و امپراطوری ها با طی مراحلی که در بالا به آن اشاره کردیم، راه سقوط را در پیش گرفته اند. البته روز به روز مدل تبعیت از این مدل تغییراتی را به خود دیده است. در دوران باستان خبری از چاپ اسکناس نبوده و برای مثال رومیان در مرحله ی پنجم که حاکی از کاهش میزان سهم طلا و نقره در فرآیند چاپ پول یا به قولی چاپ پول بدون پشتوانه است، رفته رفته میزان مس مورد استفاده در سکه های خود را افزایش داده اند که این روزها با چاپ اسکناس های کاغذی بدون پشتوانه نمود پیدا می کند. البته بهتر است به این نکته اشاره کنیم که اسکناسی که تعهدی برای برابری آن با میزان مشخصی از طلا باشد، ارزشی برابر طلا یا نقره ای که آن را پشتیبانی می کند، دارد، پس نمی توان تمام اسکناس های مورد استفاده در تاریخ را بدون پشتوانه عنوان کرد. برای مثال روی 20 دلاری های چاپ شده پیش از منقضی شدن پیمان برتون وودز، عبارتی ثبت شده که پشتیبانی سکه ی طلای 20 دلاری از این اسکناس را یادآوری می کند.

مصداق بارز طی هفت مرحله ی فوق در عصر جاری را نیز در ادامه تشریح خواهیم کرد. نظام پولی کنونی جهان، عمری 140 ساله دارد. در اولین روزهای سال 1880 میلادی، استفاده از طلا به عنوان پشوانه ای برای پول کاغذی مورد استفاده قرار گرفت. در آن زمان یک اسکناس 20 دلاری آمریکا از طریق یک سکه ی طلای 20 دلاری پشتیبانی می شد. یعنی امکان مراجعه به بانک و مطالبه ی سکه ی بیست دلاری با پرداخت اسکناس 20 دلاری وجود داشت. همانطور که پیش از این نیز اشاره کردیم، رونق اقتصادی ایجاد شده باعث شد تا بشر از نظر اقتصادی و فرهنگی پیشرفت هایی را به خود ببیند تا اینکه آتش جنگ جهانی اول روشن شد. در خلال سال های جنگ جهانی اول و دوم، آمریکا به واسطه ی اینکه از میدان نبرد فاصله ی زیادی داشت، نفع زیادی برد. با توجه به اینکه توجه صنایع اغلب کشورهای اروپایی به تولید جنگ افزار معطوف شده بود، آمریکایی ها در ازای دریافت طلای دولت های اروپایی، به صادرات اقلام مورد نیاز اروپایی ها پرداختند و روز به روز به طلای ذخیره شده در خزانه داری آمریکا افزوده شد؛ در پایان جنگ جهانی دوم، آمریکا بیش از دو سوم از کل ذخایر طلای جهان را مال خود کرده بود. البته در ماه های پایانی جنگ جهانی دوم، آمریکا نیز وارد نبرد شد که همین موضوع باعث شد تا آمریکایی ها نیز درگیر چاپ پول، بیش از ارزش واقعی طلای موجود در خزانه ی خود شوند که نهایتا این موضوع ارزش هر 50 دلاری را معادل یک سکه ی طلای 20 دلاری کرد.

از زمان ملغی شدن قرار داد برتون وودز، تمام وجه های رایج مبتنی بر دلار، بدون پشتوانه هستند

در پایان جنگ جهانی دوم، سران کشورهای مطرح جهان که بالغ بر 42 کشور بودند، گرد هم آمدند تا سر و سامانی به نظام پولی جهان دهند. در پایان این گردهمایی، سیستم برتون وودز (Bertton Woods) در کنار دو نماد جهانی صندوق بین المللی پول و بانک جهانی ترمیم و توسعه متولد شدند. به زبان ساده، سیستم برتون وودز یک نظام پایه طلا-دلار بود. بدین ترتیب که تمام ارزهای جهانی بر اساس دلار پشتیبانی شده و دلار نیز براساس طلایی که آمریکا ذخیره کرده بود، پشتیبانی می شد. آمریکا به پشتوانه ی طلایی که بیش از طلای جهانی بود، دلار چاپ می کرد و سایر ارزهای جهانی نیز توسط دلار آمریکا پشتیبانی می شدند. سیستم برتون وودز تا میانه های دهه ی 60 میلادی به خوبی پاسخگوی نیاز نظام پولی جهان بود. رشد پرشتاب اقتصاد جهانی در مقایسه با افزایش محدود قیمت طلا، باعث شد تا نگرانی هایی در میان کشورهای اروپایی ایجاد شود. براساس سیستم برتون وودز، آمریکا متعهد بود تا در قبال دریافت دلار، میزان طلای تعیین شده را به کشورهای اروپایی و نهادهای رسمی مالی بازگرداند. در میانه های دهه ی 60 میلادی، شارل دوگل، رئیس جمهور فقید فرانسه، با ایراد یک سخنرانی بحث بازگرداندن طلا در قبال تحویل دلارهای موجود در صندوق ذخیره ی کشورهای اروپایی را مطرح کرد. به این ترتیب بسیاری از کشور ها با بازگرداندن دلارهای آمریکا، خواستار دریافت طلایی شدند که در اختیار آمریکا بود. این روند تا آگوست 1971 ادامه داشت تا اینکه ذخایر طلای آمریکا به نصف کاهش یافت و در راستای توقف این روند، ریچارد نیکسون، رئیس جمهور وقت آمریکا بصورت یک طرفه، سیستم برتون وودز را لغو کرد. از همین زمان، دیگر دلار توسط طلا پشتیبانی نشده و سایر ارزهای جهانی که به واسطه ی پشتیبانی شدن از سوی دلار، پشتوانه ی طلا داشتند، به یکباره به پول بدون پشتوانه تبدیل شدند.

چاپ بدون پشتوانه پول در کنار سیستم ذخیره کسری مورد استفاده در بانک ها به معنای افزایش نقدینگی و نهایتا ایجاد تورم است

چاپ پول بدون پشتوانه به معنای افزایش نقدینگی است. در اقتصاد، افزایش نقدینگی رابطه ی مستقیمی با افزایش تورم دارد. در کنار چاپ پول بدون پشتوانه توسط دولت، سیستم بانکداری نیز نقش بسیار تعیین کننده ای در افزایش نقدینگی دارد. یکی از روش هایی که به روشی دیوانه وار به افزایش نقدینگی در جامعه دامن می زد، سیستم بانکداری ذخیره کسری که این روزها در اغلب کشورهای جهان اجرا می شود. در سیستم بانکداری ذخیره کسری، بانک مجاز است تا تنها بخشی از سپرده مشتری خود را بصورت فیزیکی نگهداری کند. هرچند مشتری مبلغ واریز شده را در حساب خود مشاهده می کند، اما بانک تنها بخشی از این پول را بصورت فیزیکی در اختیار دارد. بانک ها برای افزایش درآمد خود، با حفظ بخشی از سپرده های کاربران، باقی مانده را بصورت وام در اختیار مشتریان دیگرشان قرار داده و از سود حاصل از بازپرداخت وام کسب درآمد می کنند. بهتر است این سیستم را با مثالی عنوان کنیم تا درک آن راحت باشد.

حالتی را در نظر بگیرید که در آن نرخ ذخیره 10 درصد باشد. در این حالت بانک در هر زمان تنها 10 درصد کل مبلغ سپرده های مشتریانش را نگه می دارد. از این رو اگر 10 میلیون تومان در بانک واریز شد، این مبلغ می تواند طی 50 مرحله وام به 99,540,000 تومان تبدیل شود. این افزایش به صورت زیر است. در مرحله اول به دلیل نرخ ذخیره 10 درصد بانک یک میلیون تومان را نگه داشته و 9 میلیون تومان را وام می دهد. مشتری که وام گرفته، به احتمال زیاد این پول را برای خرید کالایی مصرف می کند. فرد دوم که این پول را دریافت می کند، به احتمال زیاد این پول را در بانک دیگری واریز می کند. در بانک دوم نیز به دلیل اینکه نرخ ذخیره 10 درصد است از این 9 میلیون تومان 900,000 تومان نگه داشته شده و 8.1 میلیون تومان وام داده می شود. این چرخه همینطور ادامه می یابد تا جایی که 10 میلیون تومان اولیه تبدیل به 99,540,000 تومان می شود. در واقع سیستم بانکداری ذخیره کسری باعث شده تا حجم نقدینگی 10 برابر بیشتر شود. البته هیچ یک از مشتریان اطلاعاتی از روند پشت پرده نداشته و همگی اعداد مورد نظر خود را در زمان کنترل حساب هایشان می بینند. البته در صورتی که تمام مشتریان بانک، بصورت همزمان بخشی از موجودی خود را از بانک طلب کنند، بدلیل نگه داری کسری از موجودی، بانک وارد بحران می شود که البته با وجود بانک مرکزی در تمام کشورها، این موضوع نیز تا حدودی حل شده است.

نمونه ای روشن از نتیجه ی سیستم ذخیره کسری، بحران اخیر آمریکا است که به واسطه ی بهره گیری از دلار به عنوان یک ارز بین المللی، این کشور بحران مالی خود را به تمام کشورها صادر کرد. ارائه ی وام های بی حد و حصر توسط بانک های آمریکایی و هجوم مردم به بخش مسکن، حبابی اقتصادی را در این کشور ایجاد کرد که انفجار این حباب نتیجه ای جز از بین رفتن 30 میلیون فرصت شغلی در آمریکا نداشت. البته آمریکا با تبدیل کردن دلار به یک ارز بین المللی، بحران و تورم خود را به تمام کشورها صادر می کند. دلیل اینکه در زمان ایجاد بحران اقتصادی اغلب کشورهای جهان با بحران اقتصادی رو به رو می شوند، دلار محور بودن تمام اقتصادها است.

فایل PDF مطالب فوق :

قیمت : 5000 تومان